KVCA

Vol.189 March.2024

VC STATUS

미국 2023

VC 밸류에이션 보고서

VC 밸류에이션 보고서

US VC Valuations Report

* 본 내용은 Pitchbook의 의견이며,

VC협회 공식 견해와는 무관합니다.

* 출처 : Pitchbook, 2023 US VC Valuations Report

* 출처 : Pitchbook, 2023 US VC Valuations Report

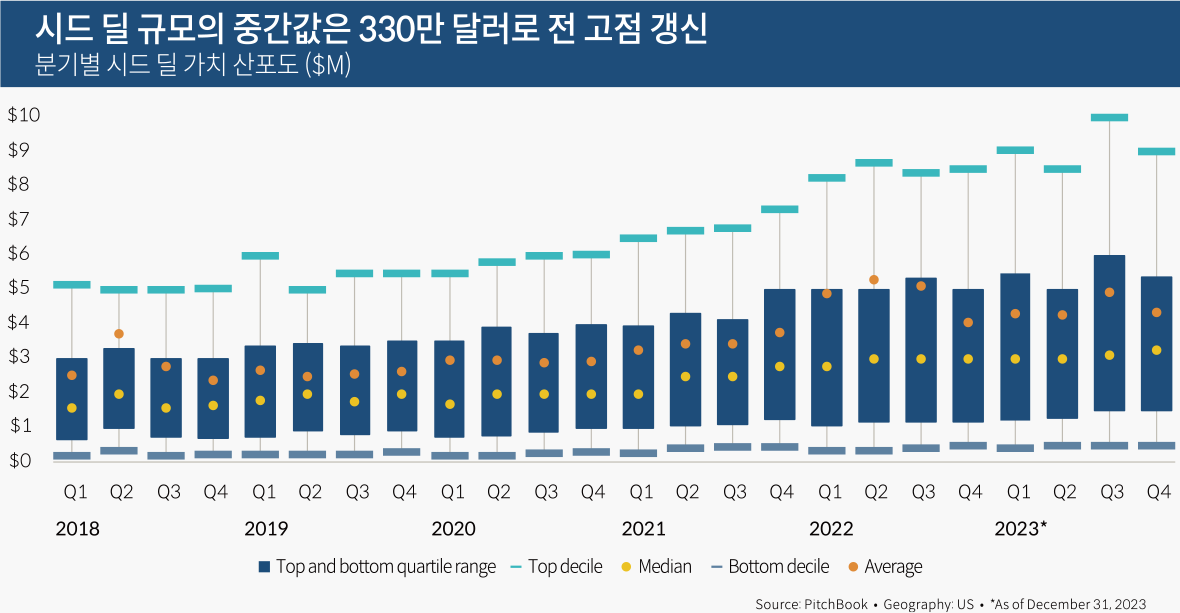

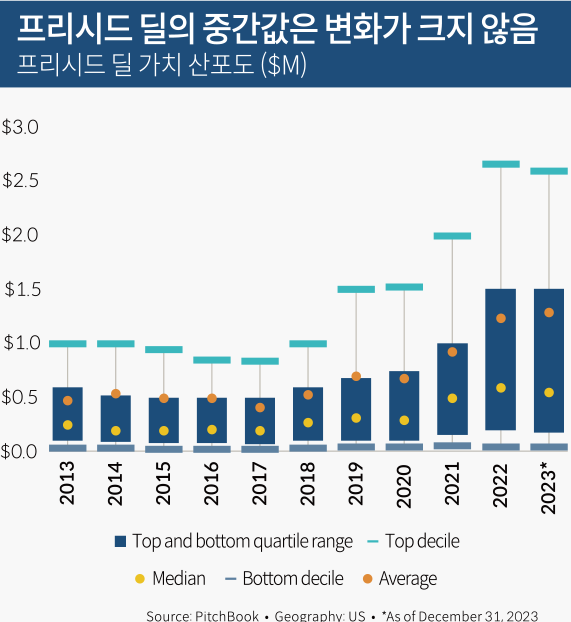

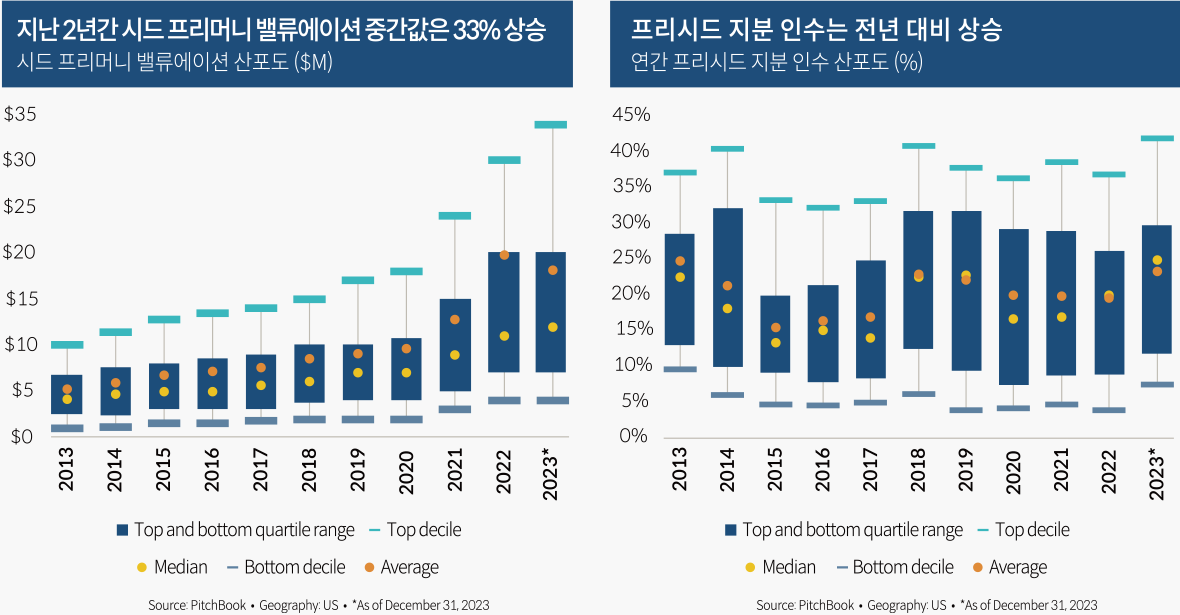

프리시드 및 시드 평가

프리시드 및 시드 단계의 시장 가격이 하락했음에도 불구하고 밸류에이션은 계속해서 놀랍게 상승하고 있습니다. 이는 기업들이 시장 변동성으로부터 안전하기 때문이

아니라, 자금 조달을 위한 기준이 빠르게 높아졌기 때문일 수 있습니다. 2023년 프리시드와 시드의 프리머니 밸류에이션(pre-money valuations, 투자

전 기업가치) 중간값은 각각 570만 달러와 1,200만 달러로, 모두 사상 최고치에 근접하거나 이를 웃돌았습니다. 프리시드 및 시드의 딜 건수가 2020년

수준으로 하락했음에도 딜 가치가 높은 수준을 유지했다는 것은 자금 조달 장벽이 더 높아졌음을 시사합니다.

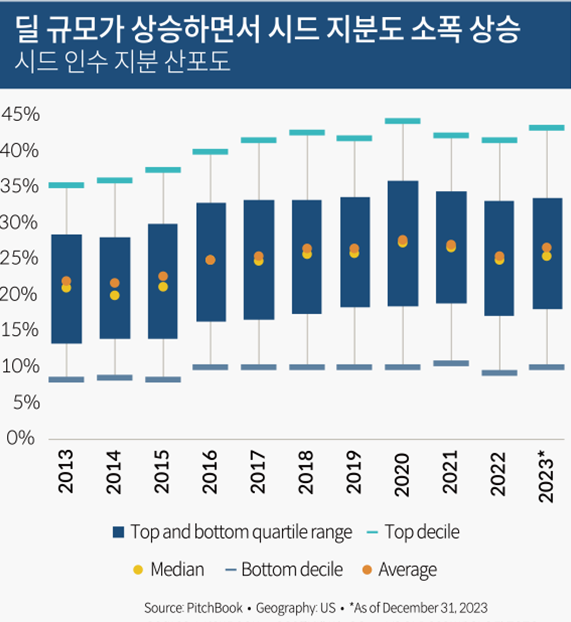

2023년 프리시드 단계에서 기업들은 자금을 확보하기 위해 훨씬 더 많은 지분을 양도했는데, 중간값으로 보면 회사 지분의 25%를 양도하는 것으로 나타났습니다.

샘플 오차가 있음을 감안하더라도 이전 대비 양도 비율이 높아졌다는 것은 투자자들이 강력한 레버리지를 가지고 있고, 이 단계의 높은 밸류에이션에 다른 의미가 있을 수

있다는 점을 보여줍니다. 프리시드나 시드 단계는 광범위한 밸류에이션 하락에서 비교적 안전하다는 것이 수치상으로 명백하게 드러나지만, 2021년까지 딜 밸류에이션의

상승이 후기 단계보다는 덜 급격했다는 점이 더 중요할 수 있습니다.

밸류에이션은 증가했으며, 수익에 적용된 멀티플 역시 높아졌을 것으로 보입니다. 그러나 2021년 시드 밸류에이션의 중간 값은 2019년 대비 겨우 28% 상승하는

데 그쳤습니다. 이는 초기 단계에서 74%, 후기 단계에서 67.5%, 벤처 성장 단계에서 130.2% 상승한 것과 비교하면 낮은 수치입니다. 시드 밸류에이션의

중간값은 지속적으로 상승하여 2023년의 값이 2019년보다 71.4% 높지만, 밸류에이션과 딜 규모의 증가는 수익이 거의 혹은 전혀 없어도 장기적으로 성장

기대치가 높은 기업의 가치 를 평가하는 공식적인 방법을 강조합니다.

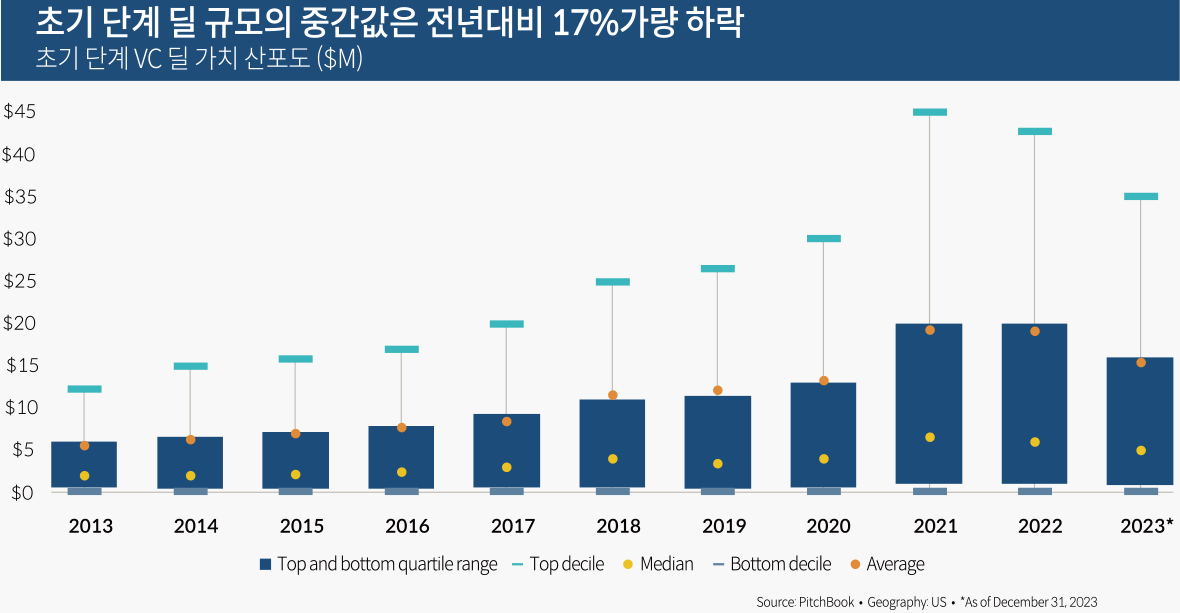

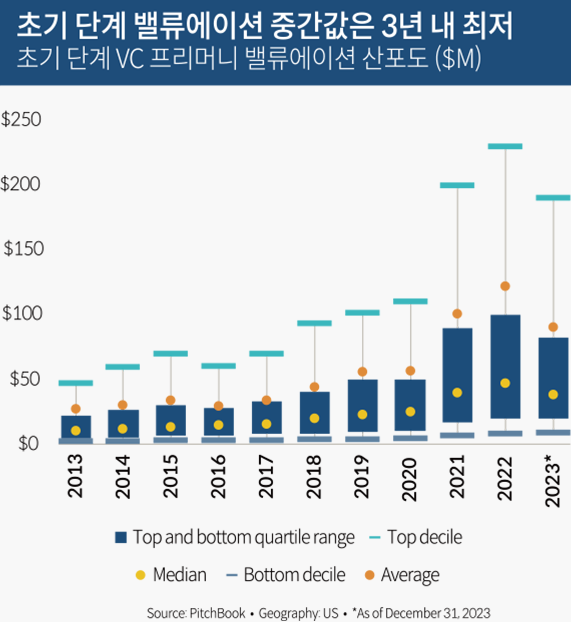

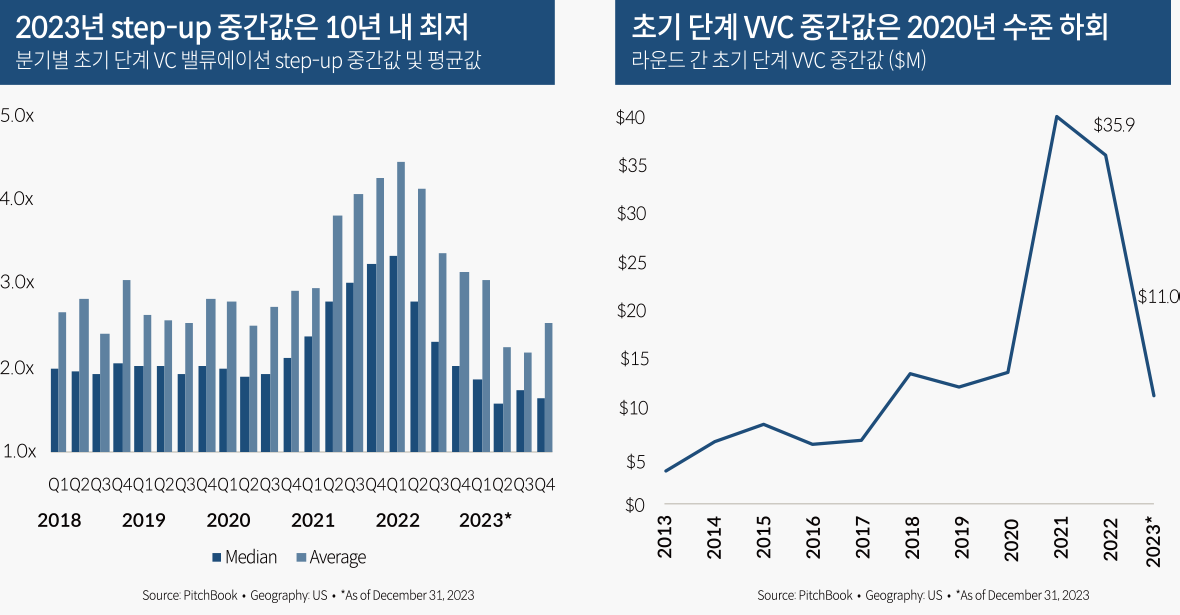

초기 단계 VC 평가

시드 밸류에이션은 늘어나고 초기 단계의 밸류에이션은 감소하면서 병목 현상이 발생했습니다. 중간값은 지난 몇 분기 동안 상승이 둔화된 반면, 연평균 수치는

3,820만 달러로 2020년 이후 최저 수준입니다. 그러나 이는 2020년보다 50% 이상 높은 수치이며, 2023년 시장은 2020년과 매우 다르다는 것을

감안해야 합니다. 예를 들어 런웨이(현재 가진 자금으로 자생할 수 있는 기간)를 연장할 목적으로 자본을 조달하는 기업의 수가 많다는 점은, 팬데믹 초기의 공포와

대응을 제외하면 2020년 시장 상황과 매우 다릅니다. 이로 인해 이전 자금 조달과 유사한 밸류에이션으로 라운드를 진행하는 기업 수가 많아졌습니다. 밸류에이션의

중간값 상승 비율은 1.68배로 2013년 1.54배 이후 최저 수준으로 떨어졌으며, 연평균 밸류에이션 성장률 또한 급감하여 라운드 사이의 밸류에이션 증가가 고작

1,250만 달러 수준에 그쳤습니다. 참고로, 2021년 연평균 밸류에이션은 4,120만 달러였습니다. 향후 초기 단계 기업들의 과제는 불확실한 환경과 낮은 멀티플 시장 상황에서 투자 유치가 필요하더라도, 과도한 지분 희석 없이 성장을 이어가는 것이 될 것으로 보입니다.

다행인 점은 놀랍게도 2023년 4분기 딜 건수가 기존 데이터 세트 중 세 번째로 많다는 점입니다. 딜 가치는 낮았지만 이렇게 많은 회사들이 지분을 출자했다는

것은 투자자들이 런웨이가 끝나가는 기업들을 인수하거나 포트폴리오에서 제외하는 대신, 자본을 더 투자할 의향이 있다는 것을 시사합니다. 만약 기업들이 자금

부족으로 인해 강제로 펀딩 시장에 돌아온 것이 딜 건수의 증가를 야기한 것이라면, 2024년 1분기에도 비교적 많은 딜 건수와 낮은 기업 가치를 예상할 수

있습니다. 그러나 딜 건수가 크게 감소한다면, 현금 런웨이가 끝나가는 회사들에 대해 벤처 시장이 새로운 태도를 취하는 것을 알리는 신호일 수 있습니다.

후기 단계 VC 평가

후기 단계 벤처는 시장에서 계속 도전에 맞닥뜨리고 있는데, 이 는 낮은 밸류에이션 멀티플과 자본 공급 감소로 많은 스타트업 들의 딜 성사가 제한되기 때문입니다.

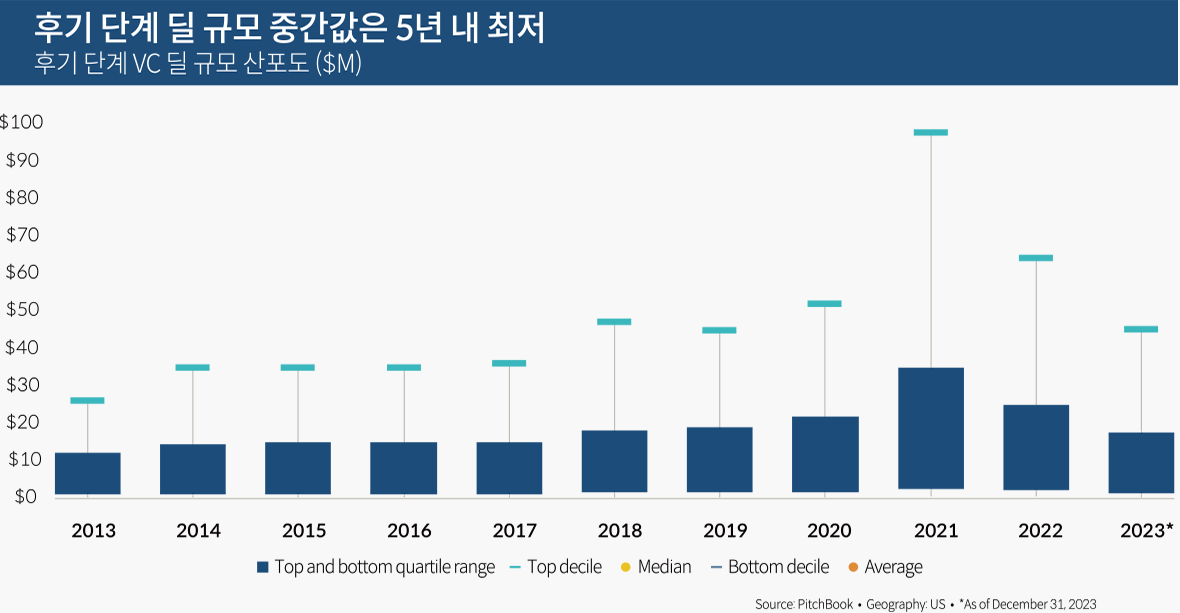

2023년 연간 후기 단계 딜 규모의 중간값은 590만 달러로 2022년 대비 거의 300만 달 러가 감소하였으며, 연간 중간값이 2017년 이후 가장 낮습니 다.

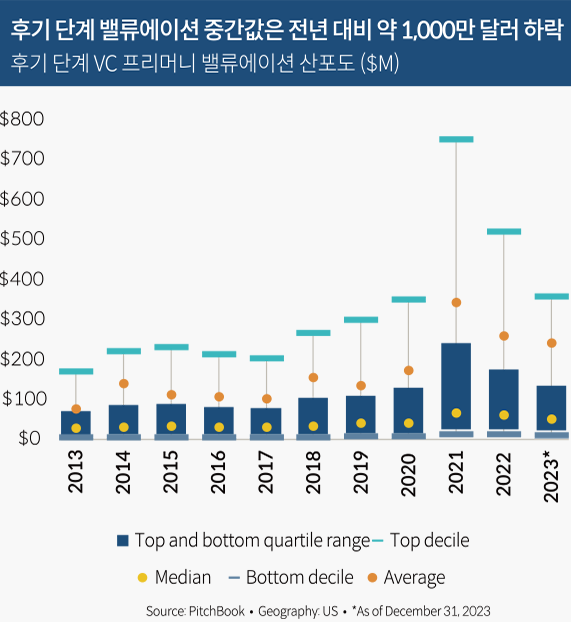

후기 단계 벤처의 연간 프리머니 밸류에이션 중간값은 2022 년 6,000만 달러에서 2023년 5,050만 달러로 감소했습니다. 특 히 고평가를 받았던 벤처에 대한

관심이 줄어들었다는 것도 알 수 있습니다. 2023년 상위 10% 기업의 후기 단계 밸류에이션 은 3억 5,900만 달러로, 2021년 7억 5,000만 달러,

2022년 5억 2,000만 달러보다 현저히 낮습니다. 상위 10% 기업에 대한 밸 류에이션이 감소했다는 것은 최근 상당한 관심 속에 투자를 받았 던, 후기 단계의

스타트업에 대한 투자자의 관심이 식고 있음을 나타냅니다. 이러한 분위기 전환은 현재 경제 전망, 엑시트 시장 의 유동성 기회 부족과 더불어 이러한 고평가를 유지하는

데 어 려움이 있다는 인식이 높아졌기 때문인 것으로 파악됩니다.

평가액의 하락에도 불구하고, 2023년의 후기단계 프리머니 밸류에이션의 연간 중간값은 지난 10년 중 세 번째로 높았습니다. 특히 4분기 밸류에이션 중간값은

6,150만 달러로, 2023년 최고치이자 2022년 2분기 이후로 가장 높습니다.

이는 어려운 시장 여건 속에서도 양질의 딜은 여전히 성공을 거두고 있다는 주장을 강력하게 뒷받침할 수 있습니다. 밸류에이션이 감소하는 시장 상황에서도 일부

스타트업들은 탄탄한 비즈니스모델과 적응력, 혁신을 바탕으로 승승장구하고 있는데 이는 어떤 시장 환경에서도 투자자를 끌어들이는 주요 요소입니다. 다만 좋은

스타트업이 계속 성공가도를 달려도, 상당수 기업은 그러한 레버리지를 확보하기 어렵습니다.

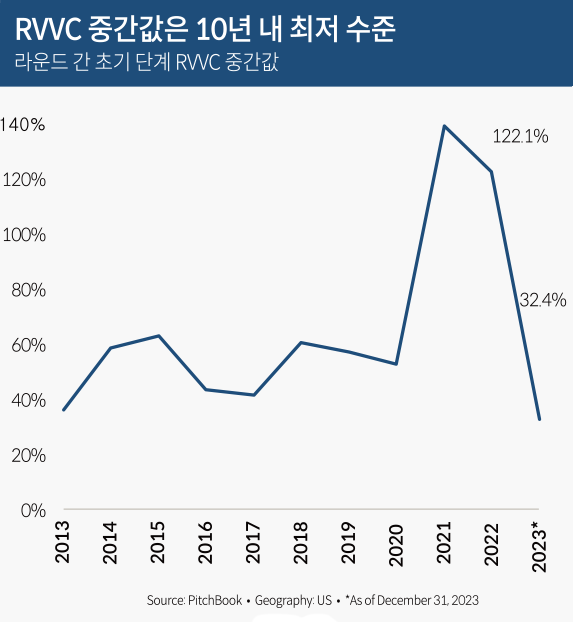

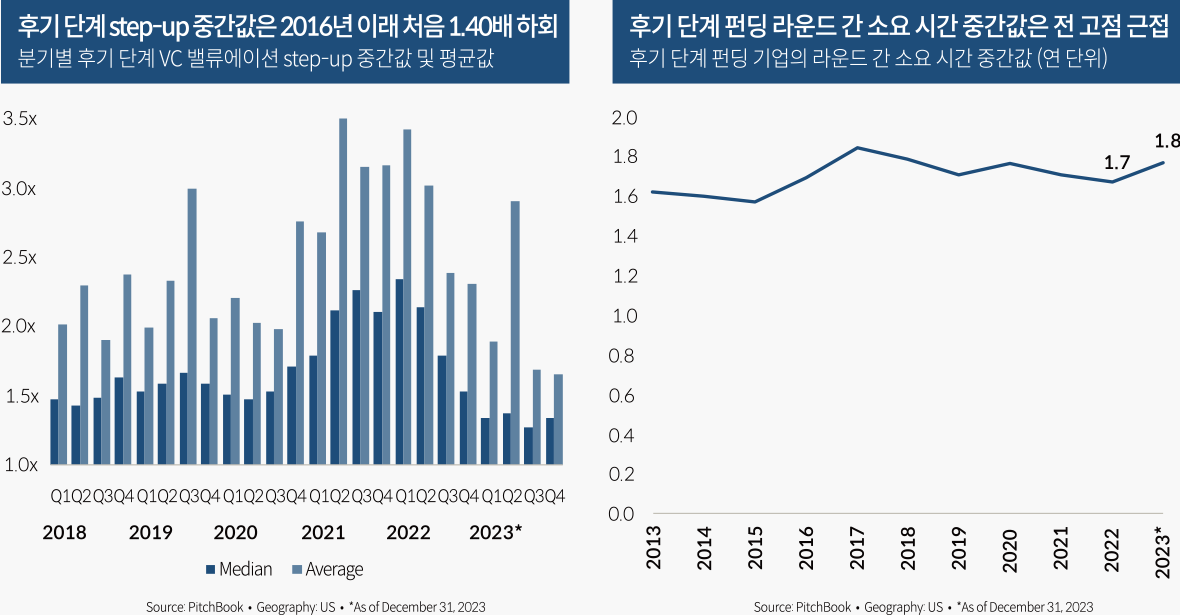

현재 후기 단계 기업들에서 펀딩 라운드 간 소요 기간의 중간값은 1.76년으로 각 단계 중 가장 깁니다. 이는 기업 밸류에이션을 투자자의 기대치와 조율하는 데

어려움을 겪는 많은 스타트업들이 현재의 시장 환경을 지켜보며 기다리기로 했다는 것을 의미합니다. 또한, 데이터는 현재 자금을 조달하려는 기업들의 라운드 간

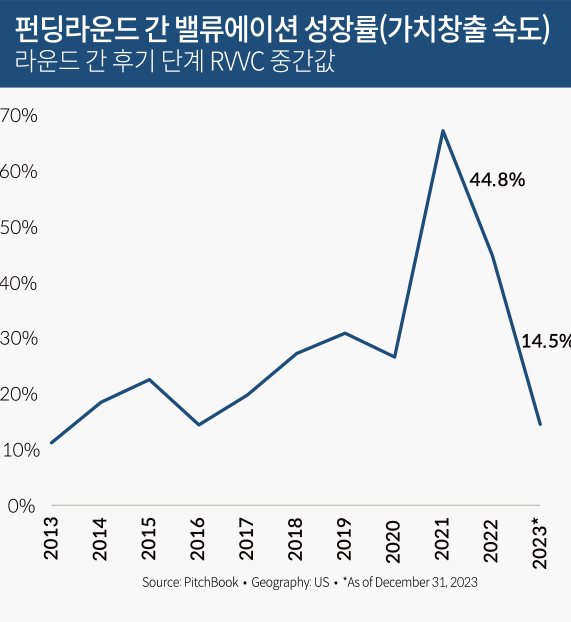

VC(value creation)도 감소하는 것을 보여줍니다. 2023년 VVC 중간값은 660만 달러로 전년 대비 61.6% 하락했으며, 후기 단계 스타트업의

RVVC 중간값은 14.5%로 2016년 이후 연간 최저치입니다. 스텝업 멀티플 또한 연중 지속적으로 하락했으며 2023년 4분기 후기 단계 스텝업 멀티플의 중간값은

1.33배로, 8분기 연속 감소하여 9년 내 분기 최저치를 기록했습니다. 현재 상황에서 급격한 변화가 없는 한, 2024년에도 이러한 어려움은 후기 단계에서

지속될 것으로 예상됩니다.

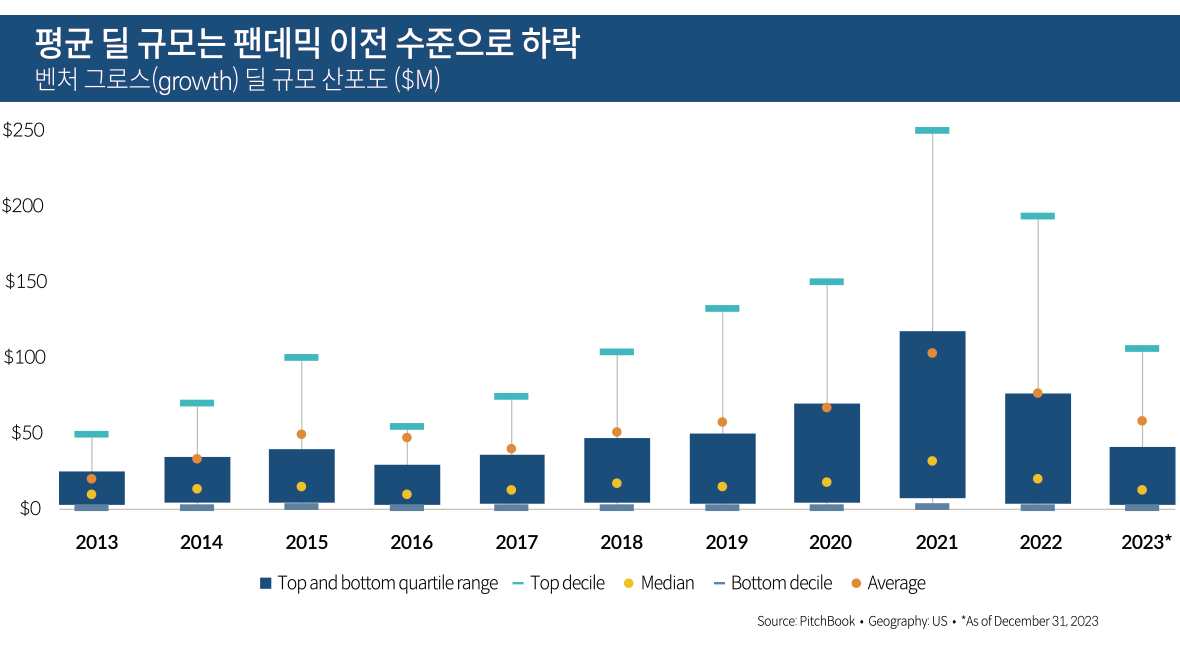

Venture-growth 평가

2023년에는 다른 단계에 비해 벤처 그로스(growth) 단계의 스타트업에서 가장 많은 가치 절하가 일어났습니다. 주로 이 스타트업들이 2022년 상반기 이후

공개 시장의 변동성, 벤처 생태계에 영향을 미치는 여러 매크로 경제 요인들과 가장 밀접하게 연결되어 있기 때문입니다. 실제로 지난 18개월 동안 공개 상장된

기업들의 매출 및 에비타멀티플(EV/EBITDA, 기업가치를 감가 상각비 차감 전 영업이익으로 나눈 값) 등이 하락하는 추세를 보였습니다. 이로 인해 상장된 기업을

기준으로 삼는 다수의 성숙 단계 벤처기업들은 가격 압박을 받았습니다. 2023년에 벤처 성장 단계 스타트업의 연간 프리머니 밸류에이션 중간값은 전년 대비 1억

2,830만 달러 하락한 1억 4,150만 달러로, 2018년 이후 최저치입니다. 또한, 직전 연도 4분기 밸류에이션 중간값은 1억 6,870만 달러로, 전 분기보다

거의 1억 달러 적은 수준이었기에 2024년은 더 보수적인 가치평가 환경을 예상할 수 있습니다.

4분기의 하락은 현재 자금 조달 환경을 기다리며 버텨내지 못하는 성숙기의 스타트업들이 증가했음을 시사하는 것일 수도 있습니다. 2023년 벤처 그로스 단계 스타트업의

하위 1분위 프리머니 밸류에이션은 5,230만 달러로, 2020년 이후 최저치입니다. 녹록치 않은 자금 조달 환경을 인지한 다수의 스타트업들이 기존의 현금 런웨이를 최대한 연장하기 위해 노력했습니다.

대개 시장이 투자자 친화적인 성격을 가지고 있기 때문에 보수적인 접근이 타당하다고 볼 수 있습니다. 프리미엄 감소로 인해 라운드 간 가치 창출이 어려워졌으며,

2023년 VVC와 RVVC 중간값은 각각 240만 달러와 2.0%로, 둘 다 10년 만에 최저치를 기록했음을 알 수 있습니다. 게다가 데이터에 따르면 44%가

같은 가격 혹은 다운 라운드로 진행되었습니다. 결과적으로 투자자들은 투자한 기업에서 더 큰 지분을 확보하여 부족한 가치 창출을 보완하려는 경향이 있습니다.

2023년 지분 획득의 중간값은 5년 만에 최고 수준인 13.5%입니다.

영향을 미치는 요인 중 다수가 추세 전환에 시간이 걸리는 것을 고려하면, 2024년에도 이러한 경향은 지속될 것으로 보입니다. 프리미엄 감소 외에도 비전통적

투자자(NTI)의 참여 부족과 많은 벤처 그로스 단계 기업들이 직면하는 엑시트 방법의 한계로 인해, 향후 자금 조달 환경에서의 압박과 경쟁은 지속적으로 높아질 전망입니다.

관련 기사 보기

구독신청닫기

소중한 정보 감사합니다.

구독해지닫기

소중한 정보 감사합니다.